SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth |Банк "Санкт-Петербург". Новая новая реальность?

- 27 марта 2024, 12:38

- |

Судя по отчетности, в Банке происходит нечто странное...

За первые два месяца Банк уже выдал 9.3 млрд прибыли (по 101-й форме); в том числе 3.7 млрд за февраль. При этом, капитал банка за два месяца вырос всего на 3.2 млрд (в т.ч. +1.9 млрд за февраль).

В одном из прошлых постов была отличная дискуссия в комментариях про оба показателя. TL;DR на дистанции, динамика капитала (с учетом выплаченных дивидендов и байбека) должна совпадать с динамикой чистой прибыли. Однако, на коротких интервалах возможны расхождения. Лично у меня пока нет четкого мнения что более показательно на короткой дистанции: прирост капитала или же прибыль.

Вообще, если аннуилизировать такие прибыли, выйдет, что за год банк заработает 56 млрд (выше рекордных 22-23х годов). Разумеется, пока о таком говорить рано. Но пока по базовому прогнозу, прибыль 24-го года оцениваю в 35-40 млрд. Что при текущей капитализации соответствует диапазону P/E = 3.6-4.1

Однако, если такие темпы сохраняться, то прогноз надо будет пересматривать в большую сторону.

( Читать дальше )

За первые два месяца Банк уже выдал 9.3 млрд прибыли (по 101-й форме); в том числе 3.7 млрд за февраль. При этом, капитал банка за два месяца вырос всего на 3.2 млрд (в т.ч. +1.9 млрд за февраль).

В одном из прошлых постов была отличная дискуссия в комментариях про оба показателя. TL;DR на дистанции, динамика капитала (с учетом выплаченных дивидендов и байбека) должна совпадать с динамикой чистой прибыли. Однако, на коротких интервалах возможны расхождения. Лично у меня пока нет четкого мнения что более показательно на короткой дистанции: прирост капитала или же прибыль.

Вообще, если аннуилизировать такие прибыли, выйдет, что за год банк заработает 56 млрд (выше рекордных 22-23х годов). Разумеется, пока о таком говорить рано. Но пока по базовому прогнозу, прибыль 24-го года оцениваю в 35-40 млрд. Что при текущей капитализации соответствует диапазону P/E = 3.6-4.1

Однако, если такие темпы сохраняться, то прогноз надо будет пересматривать в большую сторону.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. zzznth |НоваБев Групп: Обзор 23-го года

- 14 марта 2024, 16:48

- |

НоваБев Групп (бывшее название Белуга) подвели итоги 23-го года. Уже можно увидеть фразы вида «отчет разочаровал инвесторов». Разумеется, речь только о тех «инвесторах», которые кроме чистой прибыли ничего не видят.

Разберемся поподробнее. Итак, количество магазинов ВинЛаб увеличилось на 23% до 1657. Конечно до плана в 2500 магазинов далековато, но 2000 штук к концу 24-го открыть, пожалуй смогут. Видимо 2500-й появится не ранее 2025-го года.

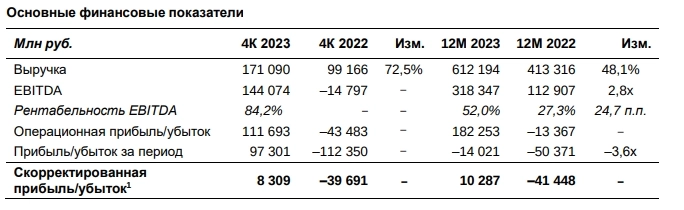

Перейдем к финансовым результатам.

Напомню свой прошлый прогноз:

( Читать дальше )

Разберемся поподробнее. Итак, количество магазинов ВинЛаб увеличилось на 23% до 1657. Конечно до плана в 2500 магазинов далековато, но 2000 штук к концу 24-го открыть, пожалуй смогут. Видимо 2500-й появится не ранее 2025-го года.

Перейдем к финансовым результатам.

Напомню свой прошлый прогноз:

суммарная выручка (не путать с продажами) где-то 71+68+3-25~ 117 млрд рублей Наблюдаем эффекты инфляции: цены растут — растет выручка, но операционные прибыль стагнирует (маржа снижается).EBITDA алкогольного сегмента жду в районе 10.5-11 млрд р, ритейл даст 7.5-8 млрд. Суммарно 18-19 млрд рублей.

Вышло весьма точно. ВинЛаб показал себя даже чуть лучше прогноза.

( Читать дальше )

Блог им. zzznth |Коротко про Аэрофлот

- 05 марта 2024, 16:00

- |

Про Аэрофлот недавно писал тут.

Напомню ключевые выводы того обзора:

( Читать дальше )

Напомню ключевые выводы того обзора:

- Чисто операционно, компания восстановилась. И как ранее продолжает летать в небольшой убыток

- Роялти нет и не просматривается

- Очень много непонятных моментов с лизинговыми обязательствами по самолетам. Как было оформлено перезаключение договоров, по какой ставке, в какой валюте и т.п. Все это может начать проясняться уже в отчетах 24-го года

- Огромный долг компании никуда не исчез

- Происходит значительная поддержка отрасли: как прямыми дотациями государства, так и обратным топливным акцизом

Как видим, реструктуризация структуры лизинга позволило получить неплохой бумажный финрезультат. 4-й квартал выдался типа топовым. Однако, все дело вот в этом разовом эффекте.

Просто напомню, что в 4-м квартале а/к Аэрофлот получила убыток от продаж; по группе ну могли и в ноль выйти. А тутрентабельность по ебитде 84% за квартал :))))

В принципе, пока эта новая схема лизинга будет утрясаться, мы можем наблюдать сильные пертурбации формальной прибыли/убытка. Только сути то это не меняет. Компания летает (в целом по году) условно в ноль. Долг огромный.

( Читать дальше )

Блог им. zzznth |Полюс 23

- 29 февраля 2024, 17:31

- |

Полюс опубликовал итоги 23-го года. Результаты, особенно 2-го полугодия внушительны. Впрочем, все как я и предсказывал.

На что стоит обратить внимание? Начну с дивидендов. В пресс-релизе сообщается

Такое ощущение, что сигнала мол обязательно выплатим согласно дивполитики — нет. Кроме того, есть еще более важный нюанс — как распорядятся с выкупленными акциями.

( Читать дальше )

На что стоит обратить внимание? Начну с дивидендов. В пресс-релизе сообщается

Информация о дивидендах

В соответствии с законодательством Российской Федерации, Совет директоров «Полюса» должен принять решение о рекомендации по размеру дивидендов за 2023 год в период до проведения годового общего собрания акционеров (ГОСА). Дата ГОСА и рекомендация по размеру дивидендов будут объявлены после принятия Советом директоров в течение следующих ближайших месяцев соответствующего решения согласно законодательству Российской Федерации. При рассмотрении вопроса о рекомендации по размеру дивидендов Совет директоров примет во внимание постоянно меняющиеся экономические условия, введенные в отношении «Полюса» экономические санкции и их влияние на деятельность Компании.

Такое ощущение, что сигнала мол обязательно выплатим согласно дивполитики — нет. Кроме того, есть еще более важный нюанс — как распорядятся с выкупленными акциями.

( Читать дальше )

Блог им. zzznth |Золотой полюс

- 19 февраля 2024, 18:02

- |

Как уже отмечалось, Полюс мог бы стать золотым эталоном, если б не их последние сомнительные корпоративные практики...

Вообще, говоря о Полюсе нельзя не вспомнить Сухой Лог — крупнейшее неосвоенное месторождение золота. Проект, ожидаемо, крайне масштабный и сроки ввода в эксплуатацию периодически сдвигались вправо. Тем не менее, я все ж исхожу из мнения, что Ахиллес догонит черепаху :) На данный момент, прогнозируется, что первая очередь будет введена в 28-м году, а вторая в 2030-м. Производственные мощности настолько велики, что позволят удвоить производство золота.

Переведем планы в цифры. В предположении, что рост производства через 5 лет составит 90%, это означает среднегодовой рост на 13.7%. Скажем 80% на горизонте 6 лет — это 10.3%. Тут просто надо учесть и неопределенность со сроками и возможную естественную деградацию текущих производств.

Тем не менее, прогнозный рост объемов пусть и небольшой, но все-таки двузначный. Прогнозная себестоимость на уровне остальных проектов. В 2020-м году TCC оценивалось $390, притом что средняя по компании тогда была $369. К слову, за 22-й год TCC было $519. Ну, я ж не просто так упоминаю инфляцию почти в каждом посте… Вот например про инфляцию в капексах майнинга…

( Читать дальше )

Вообще, говоря о Полюсе нельзя не вспомнить Сухой Лог — крупнейшее неосвоенное месторождение золота. Проект, ожидаемо, крайне масштабный и сроки ввода в эксплуатацию периодически сдвигались вправо. Тем не менее, я все ж исхожу из мнения, что Ахиллес догонит черепаху :) На данный момент, прогнозируется, что первая очередь будет введена в 28-м году, а вторая в 2030-м. Производственные мощности настолько велики, что позволят удвоить производство золота.

Переведем планы в цифры. В предположении, что рост производства через 5 лет составит 90%, это означает среднегодовой рост на 13.7%. Скажем 80% на горизонте 6 лет — это 10.3%. Тут просто надо учесть и неопределенность со сроками и возможную естественную деградацию текущих производств.

Тем не менее, прогнозный рост объемов пусть и небольшой, но все-таки двузначный. Прогнозная себестоимость на уровне остальных проектов. В 2020-м году TCC оценивалось $390, притом что средняя по компании тогда была $369. К слову, за 22-й год TCC было $519. Ну, я ж не просто так упоминаю инфляцию почти в каждом посте… Вот например про инфляцию в капексах майнинга…

( Читать дальше )

Блог им. zzznth |ЮГК: итоги года

- 14 февраля 2024, 20:39

- |

К вчерашнему посту. В компании ЮГК, видимо, читают мой блог и решили исправиться. Молодцы! Отчет правда за 22-й год, но в любом случае увеличение количества информации — это всегда хорошо.

В свою очередь, решил прикинуть, каких результатов можно ждать от компании. О трудностях уже писал вчера, так что повторяться не буду.

Ключевые принципы модели:

1) цена на золото в 3-м квартале сильно лучше, чем в 1 полугодии

2) цена на золото в 4-м квартале (да и сейчас ~ равна средней цене 3-го квартала, особенно если учесть экспортную пошлину).

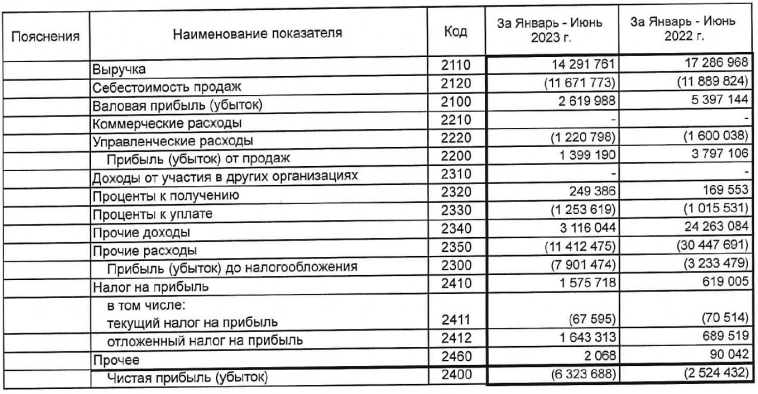

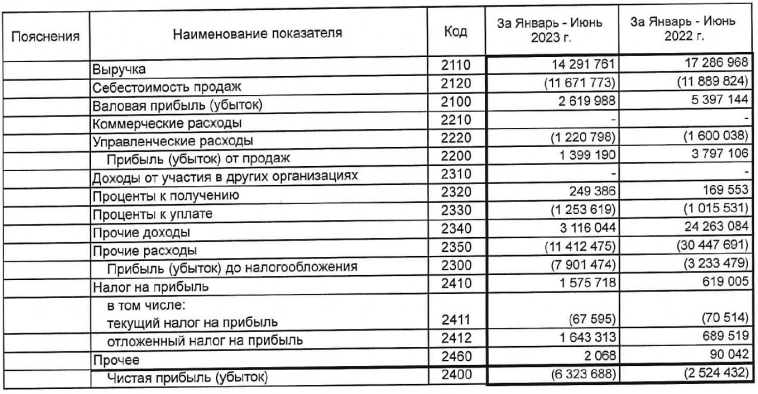

Итак, что имеем? Ну, все-таки есть хоть какие-то данные по 3-му кварталу — отчет РСБУ. Чтобы понять показателен ли он, сравним МСФО и РСБУ за 1П.

( Читать дальше )

В свою очередь, решил прикинуть, каких результатов можно ждать от компании. О трудностях уже писал вчера, так что повторяться не буду.

Ключевые принципы модели:

1) цена на золото в 3-м квартале сильно лучше, чем в 1 полугодии

2) цена на золото в 4-м квартале (да и сейчас ~ равна средней цене 3-го квартала, особенно если учесть экспортную пошлину).

Итак, что имеем? Ну, все-таки есть хоть какие-то данные по 3-му кварталу — отчет РСБУ. Чтобы понять показателен ли он, сравним МСФО и РСБУ за 1П.

( Читать дальше )

Блог им. zzznth |Аэрофлот. Радоваться нельзя огорчаться

- 12 февраля 2024, 18:02

- |

Аэрофлот выкатил РСБУ за 23-й год. Но перед тем, как перейти к разбору, необходимо напомнить базу.

Авиасообщение — одна из ключевых и стратегически важных отраслей для любой развитой страны. Россия, безусловно, не исключение. Вообще, авиакомпаниям не позавидуешь: прилетело аж два черных лебедя подряд. Сначала ковид и локдауны, а затем СВО, и как следствие куча проблем с самолетами: начиная от юридических до договоров обслуживания.

Аэрофлот — крупнейшая авиакомпания России. По данным 9 месяцев 23-го, доля внутреннего рынка 45%, общего (включая международные перевозки, и соответственно иностранные а/к) — 38%. А значит задача государства «не дать загнуться отрасли» напрямую означает и то, что Аэрофлоту загнуться не дадут. Об этом кстати упоминают и аудиторы, на что уже обращал внимание.

Если раньше Аэрофлот летал в ноль, но

роялти от иностранных а/к позволяли показывать неплохую прибыль,

Тем не менее, в Группе Аэрофлот есть а/к Победа — яркий (и довольно уникальный) пример того, как пользоваться услугами компании не хотел бы, а вот быть акционером бы хотел. РСБУ отчет не включает дочки, особенно важно отсутствие Победы, так что конечно более показательным будет МСФО. Но, как говорят, чем богаты тому и рады…

( Читать дальше )

Авиасообщение — одна из ключевых и стратегически важных отраслей для любой развитой страны. Россия, безусловно, не исключение. Вообще, авиакомпаниям не позавидуешь: прилетело аж два черных лебедя подряд. Сначала ковид и локдауны, а затем СВО, и как следствие куча проблем с самолетами: начиная от юридических до договоров обслуживания.

Аэрофлот — крупнейшая авиакомпания России. По данным 9 месяцев 23-го, доля внутреннего рынка 45%, общего (включая международные перевозки, и соответственно иностранные а/к) — 38%. А значит задача государства «не дать загнуться отрасли» напрямую означает и то, что Аэрофлоту загнуться не дадут. Об этом кстати упоминают и аудиторы, на что уже обращал внимание.

Если раньше Аэрофлот летал в ноль, но

роялти от иностранных а/к позволяли показывать неплохую прибыль,

теперь же будущее платежей роялти — туманно.

Тем не менее, в Группе Аэрофлот есть а/к Победа — яркий (и довольно уникальный) пример того, как пользоваться услугами компании не хотел бы, а вот быть акционером бы хотел. РСБУ отчет не включает дочки, особенно важно отсутствие Победы, так что конечно более показательным будет МСФО. Но, как говорят, чем богаты тому и рады…

( Читать дальше )

Блог им. zzznth |Дороги ли банки?

- 25 января 2024, 20:12

- |

В прошлом обзоре банков я уже исследовал вопрос до каких высот растут банковские пальмы. Spoiler: российским более есть еще куда расти.

Простая арифметика показывает, что если ROE банка поделить на P/BV то получим доходность вложения средств в покупку банков. Конечно, 23-й год был несколько особенный, но давайте посмотрим на стратегии банков.

Сбер на 3-х летнем горизонте планирует доходность 22+. P/BV~1, так что искомая доходность те же 22%+. Очень недурно, даже при такой ключевой ставке (а ведь она начнет снижаться).

БСПб на 3-х летнем горизонте планирует доходность 18+. P/BV~0.75, искомая доходность 24%+.

Совкомбанк стратегию на сайте не выкладывает (ну или она быстро не находится). Текущая оценка P/BV~1.1, если смогут выдать 30%+ ROE, то это даст 27%+ доходности — весьма внушительно..

С одной стороны, обещать — это не значит жениться, с другой — стратегии все-таки составляют с целью их исполнить; поэтому составляются с излишней долей консерватизма.

По итогу: все рассматриваемые банки выглядят довольно дешево.

( Читать дальше )

Простая арифметика показывает, что если ROE банка поделить на P/BV то получим доходность вложения средств в покупку банков. Конечно, 23-й год был несколько особенный, но давайте посмотрим на стратегии банков.

Сбер на 3-х летнем горизонте планирует доходность 22+. P/BV~1, так что искомая доходность те же 22%+. Очень недурно, даже при такой ключевой ставке (а ведь она начнет снижаться).

БСПб на 3-х летнем горизонте планирует доходность 18+. P/BV~0.75, искомая доходность 24%+.

Совкомбанк стратегию на сайте не выкладывает (ну или она быстро не находится). Текущая оценка P/BV~1.1, если смогут выдать 30%+ ROE, то это даст 27%+ доходности — весьма внушительно..

С одной стороны, обещать — это не значит жениться, с другой — стратегии все-таки составляют с целью их исполнить; поэтому составляются с излишней долей консерватизма.

По итогу: все рассматриваемые банки выглядят довольно дешево.

( Читать дальше )

Блог им. zzznth |Рекордный год БСПб

- 25 января 2024, 18:36

- |

Пока многие аналитики незаслуженно хаяли Банк Санкт-Петербург, заучив мантру про разовые результаты, в своих статьях я последовательно придерживался концепции: про «разовость» помним, но продолжаем корректно считать цифры, а не эмоциональные окраски.

Под конец года, банк преподнес Новогодний подарок, вовсе показав прекрасные результаты. К слову, тогда я прогнозировал был 47 млрд прибыли МСФО по итогам 23-го года; походу банк заработает несколько более.

Итак, годовые результаты таковы (выделения иными цветами мои):

( Читать дальше )

Под конец года, банк преподнес Новогодний подарок, вовсе показав прекрасные результаты. К слову, тогда я прогнозировал был 47 млрд прибыли МСФО по итогам 23-го года; походу банк заработает несколько более.

Итак, годовые результаты таковы (выделения иными цветами мои):

- Чистый процентный доход составил 50.7 млрд рублей (+27.3% по сравнению с результатом 2022 года);

- Чистый комиссионный доход составил 12.7 млрд рублей (-11.1% по сравнению с результатом 2022 года);

- Чистый доход от операций на финансовых рынках составил 13.2 млрд рублей (-67.0% по сравнению с результатом 2022 года);

- Выручка составила 75.6 млрд рублей (-20.0% по сравнению с результатом 2022 года);

- Операционные расходы составили 22.5 млрд рублей (-2.9% по сравнению с результатом 2022 года); отношение издержек к доходам составило 29.7% (24.5% по итогам 2022 года).

( Читать дальше )

Блог им. zzznth |Коротко про Globaltrans

- 15 января 2024, 17:48

- |

Ну, самое главное, рыночная конъюнктура сейчас крайне позитивная

За первое полугодие компания заработала 117р прибыли на акцию. Да, часть (небольшая) этой прибыли из-за переоценки валюты, тем не менее, маржа просто космическая. Цены на фрахт полувагонов даже растут, так что за год легко может наскрестись 250-300р прибыли на акцию (сейчас цена чуть выше 700р). P/E<3 — очень дешево!

Текущие трудности с выплатой дивов делают компанию бенефициаром высоких ставок. Уже на конец первого полугодия, чистый долг компании был отрицательным (10.5 ярдов). Т.о., на конец года, чистая позиция в кеше может составить 20-25 млрд! Что весьма и весьма немало. Ведь текущая капитализация 126 млрд. Как говориться, стоит пристроить этот кеш да хоть в фондах ликвидности, получат 3 млрд доп дохода.

Разумеется, настолько тучные времена не навсегда, и маржа рано или поздно сожмется.

( Читать дальше )

За первое полугодие компания заработала 117р прибыли на акцию. Да, часть (небольшая) этой прибыли из-за переоценки валюты, тем не менее, маржа просто космическая. Цены на фрахт полувагонов даже растут, так что за год легко может наскрестись 250-300р прибыли на акцию (сейчас цена чуть выше 700р). P/E<3 — очень дешево!

Текущие трудности с выплатой дивов делают компанию бенефициаром высоких ставок. Уже на конец первого полугодия, чистый долг компании был отрицательным (10.5 ярдов). Т.о., на конец года, чистая позиция в кеше может составить 20-25 млрд! Что весьма и весьма немало. Ведь текущая капитализация 126 млрд. Как говориться, стоит пристроить этот кеш да хоть в фондах ликвидности, получат 3 млрд доп дохода.

Разумеется, настолько тучные времена не навсегда, и маржа рано или поздно сожмется.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс